先日、任天堂の業績分析をしましたが、残念ながら私の投資スタイルとは合わない感じでした。業界トップの企業なら私の投資判断で「投資不適格」になる事は滅多に無いのですが、ゲーム業界はやはりヤクザな業界なのか...と思ったのですが、流石にそんなことは無いだろうと思って色々探してみたら、ちゃんと真っ当な企業もありました。

という訳で、私の投資判断OKなゲーム会社の例として、バンダイナムコHD(BNH)の業績分析の結果を記します。

【P/L分析】(2006.03〜2022.03)

理想的な(右肩上がりの)成長をしています。また、売上+営業利益と経常利益+純利益が概ね相関関係にあるので「本業に専念している状態」だということが分かります。

敢えて気になる点を挙げるとすれば、以下2点です。

- 2006〜2010の期間が右肩下がり

- 2022.03の経営成績が売上+利益すべて偏差値70超え(偏差値60ぐらいの成長が理想的だがやや急激に業績が伸びている印象がある)

2007.03 決算短信で『当社グループは当期よりスタートいたしました3ヵ年の中期経営計画に基づき、「ポートフォリオ経営の強化・充実・拡大」を推進しております』とあり、その中期経営計画ではKPIとして売上高と営業利益の目標値が示されていました。

2008年目標は売上5500億円、営業利益580億円とのことでしたが、2008.03決算成績は売上4604億円、営業利益334億円なので大幅に未達です。1年ズレて2009.03決算成績なら売上4263億円、営業利益223億円でもっと未達です。

実のところKPI未達については大した問題ではなくて、未達の原因が「戦略ミスなのかどうか」が重要です。私はそもそも売上とか利益のKPI自体重視してなくて、極論ですが「戦略が妥当なら何なら短期的には利益が落ちてもOK」とすら考えています。

中期経営計画で示されている「ポートフォリオ経営の強化・充実・拡大」の目的は「市場構造変化、競争の激化等による経営リスクの増大への対応」とのことで、具体的には次の経営戦略と事業戦略を実行したようです。

- 経営戦略

- コーポレートガバナンスの強化

- 人的資源の有効活用

- 最適な経営体制の構築(組織再編、間接部門の集約化)

- 事業戦略

- エンターテイメント・ハブ構想

- 海外事業の強化

経営戦略は特に気になるところはありません。コーポレートガバナンスは強化すべきだし、HRは有効活用すべきだし、間接部門は集約した方が良いに決まっています。(いわば「当たり前のことをやります」という内容だからOK)

事業戦略の「エンターテイメント・ハブ構想」とは、要約すると「コンテンツの創出から商品展開までの機能を持ちつつ事業領域の拡大を図る」とのことでした。これは特段問題無さそうですが、「海外事業の強化」が結果的に中期計画未達の原因になったものと考えられます。

海外事業の強化とは具体的には、2005年度時点で国内売上比率81.6%だったものを2008年度は75.1%にしようとしたようです。結果的にリーマン・ショック後の世界金融危機があり、2008年〜2012年頃の期間は記録的な円高水準だったので、計画通り海外売上比率を上げてしまった場合、数字が悪くなることになります。

ただし、日本は少子高齢化が進むことで玩具やゲームの販売が将来的にシュリンクしていくことが明白なので、コンテンツ産業全般の経営戦略として「海外事業の強化」は必須です。ドメスティックでしか戦えないコンテンツ企業は遅かれ確実に淘汰されます。また、円高の内に海外の設備投資を進めておけば円安のタイミングでの利幅が上がるので、金融危機の円高タイミングでの「海外事業の強化」は、ベストな戦略だったと私は評価します。

実際、円安がゴリゴリ進んでいる2023年Q1決算短信に「為替差益で儲かった」ということが書かれています。また、フロム・ソフトウェア(KADOKAWA傘下)と共同開発したELDEN RINGがヒットしたことなどが寄与したようです。ELDEN RINGの開発にどの程度関わったのかは不明ですが、海外販売をBNH傘下が担当していることから、海外におけるエンターテインメント・ハブ構想の商品展開機能が好走したものと考えられます。

つまり、2022年の決算が異常に良かった原因は「偶然儲かった(ギャンブルに勝った)」のではなく「前々から準備していたから儲かった(戦略上の勝利)」ということになります。

以上のことから、私のBNH投資判断は「投資してもOK」という評価になります。

なお、実際に私が投資するかどうかは別 & 株を買えば絶対儲かるというものではありません。少なくとも現時点ではバンナム株は1株も持っていませんし、今の所買う予定もありません。(私が実際に売買をする時は主に定性的な論点でもっと煮詰めたレビューをします)

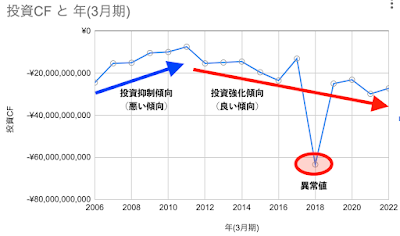

【投資C/F分析】(2006.03〜2022.03)

投資C/F(一般的に設備投資など)の流れは、2011年までは投資抑制傾向でしたが2012年以降は緩やかに強化していることが分かります。

「投資C/Fをシュリンクさせている企業の株は下がるから買うな」という持論があるのですが、実際投資C/Fがシュリンクしている期間は業績も悪かった傾向が覗えます。シンプルに儲かってない(原資がない)から投資シュリンクしているのなら良いのですが、儲かっているのに投資シュリンクさせる企業は伸びる見込みが無いと考えています。

2012.03以降は投資C/Fを無理なくだんだん増やしていっており、業績も伸びているので、この点は特に問題無さそうです。

一点、2018.03に異常値を出している点が気になります。決算短信によると「主に有形・無形固定資産の取得による支出が48,243百万円(前期は14,821百万円)、投資有価証券の取得による支出が11,461百万円(前 期は2,946百万円)であったことによるもの」とのこと。

単なる自社ビル建設などでここまで高くなることは無いので若干謎です。

投資CFに入れているからオフィスではなく事業目的の不動産等だと考えられますが、三田にディズニーランド的な何かでも作ろうとしたのでしょうか?(参考: 東京ディズニーシーの総工費は3,350億とかなのでその規模ではないです)

2018Q1〜Q4の株主総会の質疑応答を見てもそれらしい質問をしている人が居ないっぽいのでよく分かりませんでした。普通、こういう異常値が出れば真っ先に株主に問い詰められる筈ですが、それが無いということは、400億ぐらい投資しててもおかしくない公知の事実があったのかもしれません。

【コーポレート・ガバナンス分析】

組織の統治機構について分析してみます...とはいえ、組織図とかの変化を見たりとか無駄なことはしません。組織の統治機構はトップのプロフィールを見ればだいたい分かるので、歴代の社長のプロフィールをザックリ確認します。

※敬称略 & 役職類は登記上影響のあると思しきもの以外とBNH代表取締役社長社長以降の経歴は省略します

- 2021.04(川口勝)

- 1960.11 生

- 1983.03 駒澤大学経済学部経済学科卒

- 1983.04 バンダイ入社

- 2006.04 バンダイ取締役

- 2015.08 バンダイ代表取締役社長

- 2016.06 バンダイナムコHD取締役

- 2021.04 バンダイナムコHD代表取締役社長

- 2015.06(田口三昭)

- 1958.06 生

- 1982.03 明治大学法学部卒

- 1982.04 バンダイ入社

- 2003.06 バンダイ取締役

- 2015.06 バンダイナムコHD代表取締役社長

- 2009.04(石川祝男)

- 1955.04 生

- 1978.03 関西大学文学部ドイツ語学科卒

- 1978.04 ナムコ入社

- 1995.06 ナムコ取締役

- 2002.05 NAMCO AMERICA INC 取締役会長

- 2002.05 NAMCO EUROPE LTD 取締役会長

- 2005.05 NAMCO HOLDINGS CORP 取締役社長

- 2006.04 ナムコゲームス代表取締役社長

- 2006.06 バンダイナムコHD取締役

- 2009.04 バンダイナムコHD代表取締役社長

- 2005.09(高須武男)

- 1945.06 生

- 1968.03 早稲田大学経済学部卒

- 1968.04 三和銀行入行

- 1996.04 バンダイ移籍

- 1996.06 BANDAI HOLDINGS CORP代表取締役社長

- 1997.06 バンダイ取締役

- 1999.03 バンダイ代表取締役社長

- 2000.09 バンダイネットワークス設立 取締役会長

- 2000.12 トイカード代表取締役副社長

- 2002.02 バンダイネットワークス代表取締役社長

- 2005.06 バンダイ代表取締役会長

- 2005.09 バンダイナムコHD設立 代表取締役社長

なるほど。

初代社長がバリバリの銀行マンだったんですね。ゲーム会社なのにずいぶん優秀な経営しているのはその為かもしれません。ちなみに、バンダイは元々三和系企業グループ(みどり会)で設立されたので、三和銀行→バンダイ移籍という流れだと思われます。

BNHはまだ(旧バンダイと旧中村製作所が合併してから)歴史が浅い企業ですが、社長はバリバリの現場叩き上げのようです。この統治タイプの企業としては日立製作所などがあります。(日立は実質初代の小平浪平さんの後釜以降は全員、大学卒業後即日立入所というバリバリの現場叩き上げ)

という訳で、私の分析ではBNHの組織の統治機構は「現場型」です。

(参考: 私の統治機構診断)

- ワンマンタイプ

- 同族型(跡継ぎが無能だと潰れるので長期視点ではリスキー)

- カリスマ型(ちゃんと世代交代できれば存続可能性があるので一族経営型よりは安全なミドルリスク。組織としてトップマネジメントの後進育成をちゃんとしているかが重要)

- バランスタイプ

- 外部委託型(プロ経営者に経営をお任せするタイプで本来ローリスクな筈だが、カルロス・ゴーンのような有能なプロ経営者が逮捕されてしまうケースもあったので日本の組織向きではないかもしれない)

- 現場型(現場叩き上げがトップになるタイプで、日本の伝統的な組織ではこのタイプが多い。日立製作所のようにグローバルで戦える企業もあるので、日本の組織とは最も相性が良いのがこのタイプだと考えられる)

ワンマンタイプは、基本的に組織統治がメチャクチャなケースが多いので、業績を見て「この企業良いな」と思っても、このタイプに属する企業は基本的にハイリスク(伸び代はあるが存続しにくい)と判断します。投資しない訳ではなく、短期・中期でのキャピタルゲインは狙いやすいので、短期投資銘柄(投機に近い)としては悪くないと思われます。

たいだいの企業の中期経営計画は3年単位なので、社長任期は長くても3年2期(6年)、短ければ3年で次世代にバトンタッチするのが現場型の理想形で、二代目の石川さんと三代目の田口さんがジャスト6年なので妥当です。

ちなみに、目安として10年以上トップが世代交代できていない組織は、専制君主制(カリスマ型)に移行したものと判断できます。

【リスク分析】

- 直近の決算数値が良すぎるので短期 or 中期的には反動減があるかもしれない。(単なるテクニカルなので根拠は無いです)

- 円安で儲かるということは急激に円高に振れると減収減益リスクがありそう。(円安進行が急だったので円高に振れる時もフラクラ後急に進むではないかというテクニカル上の懸念)

- 私の株式取引は基本長期保有が前提です(組み換えならします)が、長期保有の前提で考えると配当利回りが低い。(配当ではなく株価で複利が付く方が税制面で有利なので、必ずしも配当利回りが低いから投資しない訳ではないですが)

- 過去の決算短信をななめ読みした限りガンダムに関する報告割合(ガンダム頼み?)が体感的に多い気がした。また、2023Q1も他社コンテンツの海外販売代理業務で儲かっているだけだから結果的に利幅が少ない筈。エンターテイメント・ハブ構想の要点であるコンテンツ創出が弱いかもしれない。(この辺はバンダイ系よりもナムコ系の強みか?)

私の投資判断基準だと、任天堂は投資NGですがバンナムは投資OKということになります。ただし、コレは飽くまでも公示情報を確認した限りでの私の単なる感想であって、株の売買を勧めている訳ではありません。

株の売買判断は自己責任で。